SMIC

Les valeurs du SMIC Français (brut et net) en 2019

Au 1er Janvier 2019, le SMIC a progressé de 1.52 % pour atteindre un taux horaire de 10,03 € brut, ce qui correspond à un montant de 1 521,22 € mensuel (pour 35h hebdomadaire) et 18 254,60 € annuel.

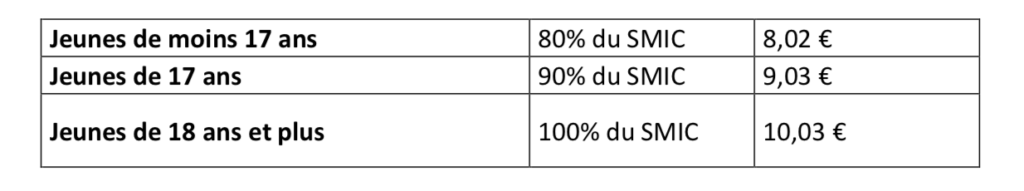

SMIC horaire brut minoré (pour les mineurs)

Les jeunes salariés de moins de 18 ans peuvent percevoir une version minorée du SMIC en fonction de leur âge et de leur ancienneté (si inférieure à 6 mois).

Si l’ancienneté du jeune salarié est supérieure ou égale à 6 mois, le SMIC horaire classique (à 100%) doit être appliqué.

AVANTAGE EN NATURE / MINIMUM GARANTI / FRAIS PROFESSIONNELS

Les évaluations forfaitaires prévues en matière de cotisations pour les avantages en nature nourriture et logement sont revalorisées en fonction du taux prévisionnel de l’indice des prix (hors tabac) prévu pour l’année considérée dans le rapport sur la situation et les perspectives économiques annexé au projet de loi de finances (arrêté du 10 décembre 2002, art. 7, JO du 27).

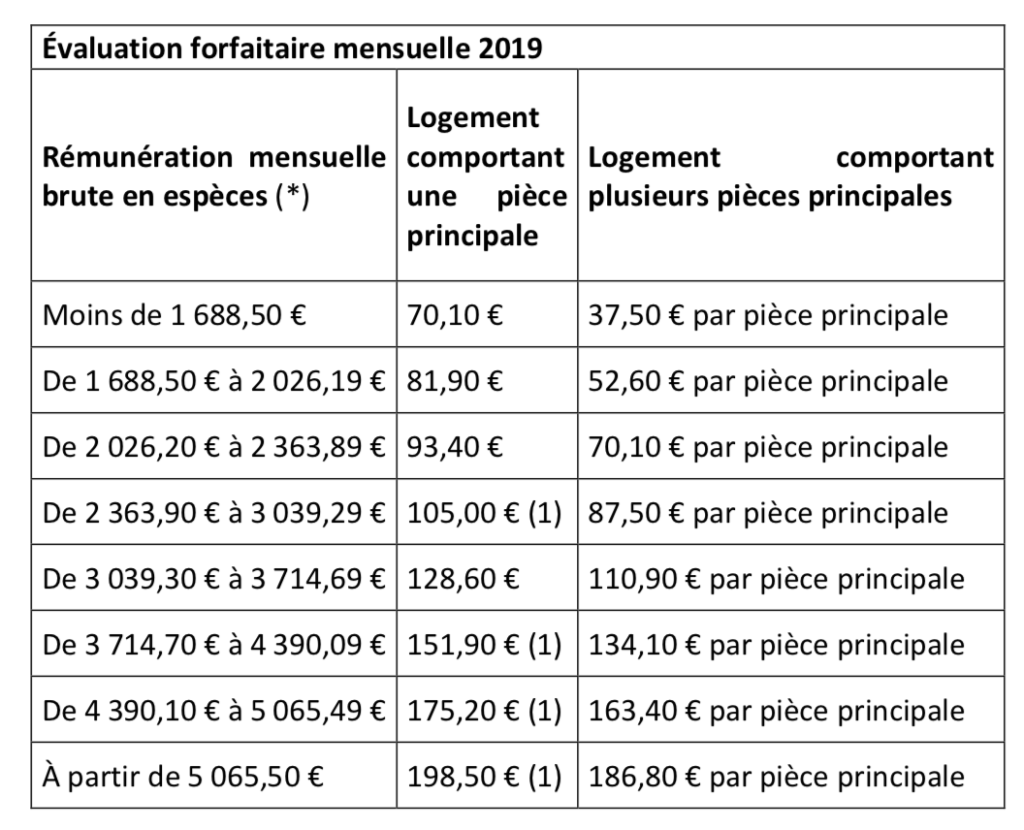

Compte tenu d’un taux de 1,3 % (rapport économique, social et financier PLF 2019 ; p. 63), les valeurs 2019 des évaluations forfaitaires des avantages en nature logement et nourriture seront les suivantes :

L’avantage en nature nourriture sera de 9,70 € par jour, soit 4,85 € par repas. Par exception, dans les hôtels-cafés-restaurants, la valorisation se fait à hauteur d’une fois le minimum garanti par repas soit 3,62 €. L’indemnité repas en déplacement professionnel où le salarié est contraint d’aller au restaurant est exonérée jusqu’à 18,80 €. L’indemnité repas en déplacement sur chantier où le salarié ne peut rentrer chez lui mais n’est pas contraint pas les circonstances ou les usages de la profession d’aller au restaurant est exonérée dans la limite de 9,20 €.

Pour les salariés nourris en cantine, restaurant d’entreprise ou interentreprises, l’avantage en nature peut être négligé lorsque la participation du salarié est au moins égale à 50 % de l’avantage en nature repas (soit 2,43 € en 2019) (circ. DSS/SDFSS/5B 2003-7 du 7 janvier 2003).

L’avantage en nature logement correspondra aux valeurs indiquées dans le tableau ci-après, pour des tranches de rémunération déterminées sur la base d’un plafond mensuel de sécurité sociale.

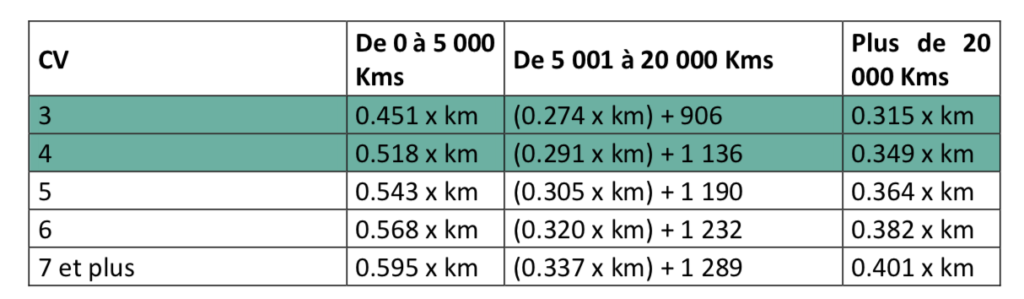

Le barème fiscal des indemnités kilométriques 2019 n’est pas encore connu officiellement à ce jour (pas communiqué sur impôts.gouv) mais le Gouvernement a annoncé une réévaluation du barème pour les gros rouleurs mais surtout pour les voitures de petites cylindrée considérées comme moins polluantes (3 et 4 CV). En substance le nouveau barème devrait être celui-ci :

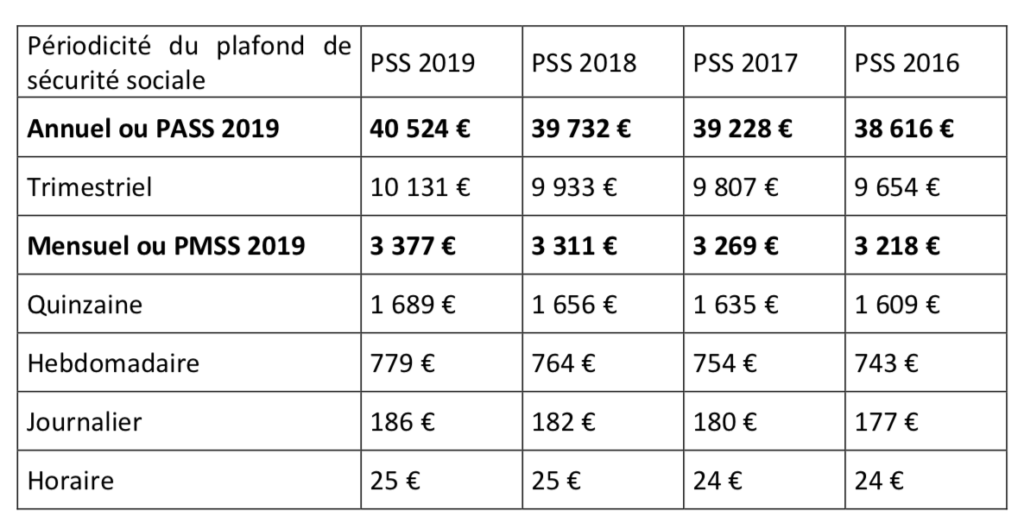

PLAFOND DE LA SECURITE SOCIALE

STAGE EN ENTREPRISE : limite de l’exonération de cotisations sociales

A défaut de convention de branche ou d’accord professionnel étendu fixant un montant plus favorable,la gratification est égale à 15 % du plafond horaire de la Sécurité sociale. Soit 25 € x 15% = 3,75 € de l’heure – le même montant qu’en 2018.

APPRENTIS: nouveaux barèmes de rémunération – aides et cotisations forfaitaires supprimées

Pour les contrats conclus avant le 1er janvier 2019 les rémunérations minimales sont les suivantes compte tenu de l’augmentation du SMIC :

Pour les contrats conclus à partir du 1er janvier 2019 les rémunérations minimales sont les suivantes :

On notera l’apparition d’une nouvelle tranche d’âge éligible au contrat d’apprentissage de 26 à 29 ans révolus.

Les aides :

Plusieurs aides financières sont supprimées :

- La prime à l’apprentissage, d’au moins 1000 euros, réservée aux entreprises de moins de 11 salariés (voir notre article « Apprentissage : la prime d’apprentissage est supprimée pour les contrats conclus à compter du 1er janvier 2019 ») ;

- L’aide supplémentaire à l’apprentissage, d’au moins 1000 euros également, réservée aux entreprises de moins de 250 salariés ;

- L’aide TPE jeunes apprentis, d’au maximum 4400 euros, réservée aux entreprises de moins de 11 salariés ;

- Les aides à l’emploi de personnes handicapées.

L’aide TPE jeunes apprentis et la prime apprentissage continuent toutefois de s’appliquer aux contrats conclus avant le 1er janvier 2019.

Enfin le crédit d’impôt apprentissage disparait également pour les périodes d’imposition et exercices ouverts à compter du 1er janvier 2019.

La nouvelle aide unique de l’Etat connait deux limites :

- Elle concerne uniquement les entreprises de moins de 250 salariés ;

- Pour les contrats d’apprentissage visant un diplôme ou un titre à finalité professionnelle équivalant au plus au baccalauréat.Son montant est dégressif :

- 4125 euros maximum pour la 1re année d’exécution du contrat d’apprentissage ;

- 2000 euros maximum pour la 2e année d’exécution du contrat d’apprentissage ;

- 1200 euros maximum pour la 3e année d’exécution du contrat d’apprentissage.

Elle peut exceptionnellement être accordée une 4e année (à hauteur de 1200 euros) dans certaines situations où le contrat d’apprentissage excède 3 ans (par exemple en cas d’échec à l’obtention du diplôme ou du titre professionnel visé).

Cette aide vous est versée par l’Agence de services et de paiement (ASP) avant de payer l’apprenti et chaque mois à condition que la DSN soit correctement remplie. Elle cesse d’être due en cas de rupture anticipée du contrat d’apprentissage (dès le mois suivant) ou en cas de suspension non rémunérée du contrat de travail.

Cette aide s’applique pour les contrats d’apprentissage conclus à partir du 1er janvier 2019.

Les cotisations :

L’article 8 de la LFSS pour 2019 modifie l’article L.6243-2 et l’article L.6243-3, lequel n’indiquant désormais que seule une exonération de cotisations salariales est en vigueur, et uniquement « pour la part de sa rémunération inférieure ou égale à un plafond fixé par décret ». Le seuil permettant l’exonération des cotisations salariales est fixé à un plafond de 79% du SMIC (décret N°2018-1357 du 28/12/2018 publié au JO du 30/12/2018). Disparaissent ainsi toutes les exonérations actuelles des cotisations patronales, les employeurs ouvrant droit de ce fait à l’application des « allègements généraux renforcés» (réduction Fillon). Désormais, la base sur laquelle seront calculées les cotisations patronales et salariales correspondra à la rémunération versée, exit donc l’application d’une base forfaitaire.

La part de rémunération inférieure au plafond d’exonération est à déclarer enCTP 423 pour l’assurance chômage et CTP 726 pour les taux de cotisations patronales de SS (727 en Alsace Moselle).

La part de rémunération versée au-delà du plafond d’exonération est à déclarer en CTP 772 pour l’assurance chômage et CTP 100 pour les taux de cotisations patronales de SS (381 en Alsace Moselle).

Pour les contributions FNAL (CTP 236 à 0,50% ou 332 à 0,10% il n’y a pas lieu de distinguer la part inférieure au seuil d’exonération.

Pour information, l’exonération dont bénéficient les apprentis vis-à-vis des contributions CSG-CRDS n’est actuellement pas remise en cause.

Titres restaurant 2019

Le plafond d’exonération des titres restaurant est normalement revalorisé chaque année dans les mêmes proportions que la limite supérieure de la 1re tranche du barème de l’impôt sur le revenu (CGI, art. 81, 19 °). Selon la loi de finances pour 2019, la revalorisation du barème de l’IR est de 1,6 %.

La limite d’exonération des titres restaurant passe donc de 5,43 à 5,52 euros.

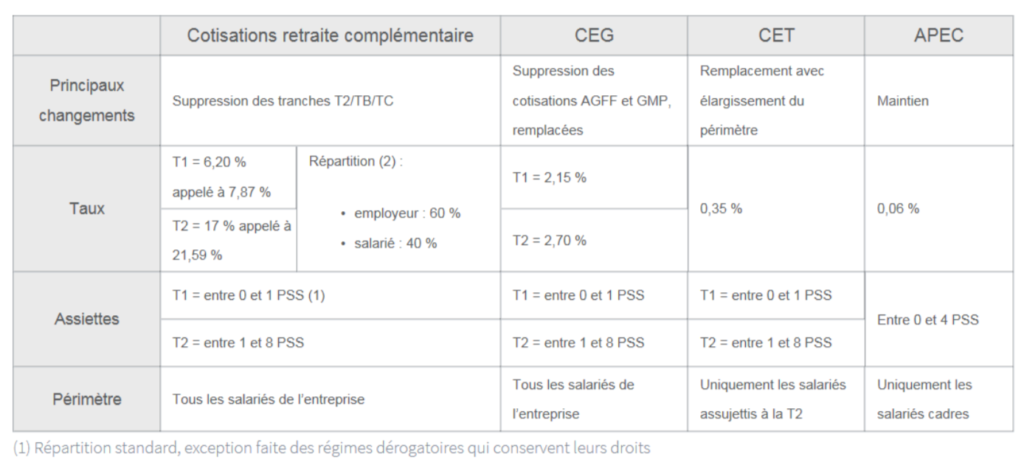

FUSION DES REGIMES DE RETRAITE AGIRC-ARRCO: Nouveaux taux de cotisations retraite et suppression et création de cotisations

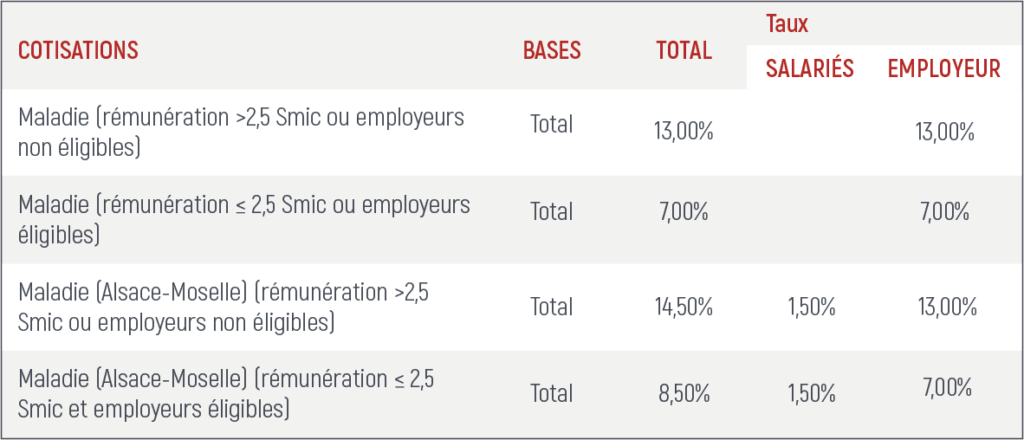

FIN DU CICE/BAISSE DE 6 POINTS DE LA COTISATIONS MALADIE

Au 1er janvier 2019 sont abrogés les dispositifs de CICE et de CITS (date de versement des rémunérations) et remplacés par une « baisse pérenne de cotisations sociales » de 6 points du taux de cotisation patronale d’assurances maladie-maternité-invalidité-décès au titre des rémunérations annuelles ne dépassant pas 2,5 SMIC.

Peuvent bénéficier de cette réduction les employeurs qui ouvrent droit à la réduction générale de cotisation (Fillon).

Le tableau des cotisations maladie au 1er janvier 2019 :

Sous réserve que les taux actuellement en vigueur en 2018 soient prolongés en 2019, nous devrions donc avoir les situations suivantes :

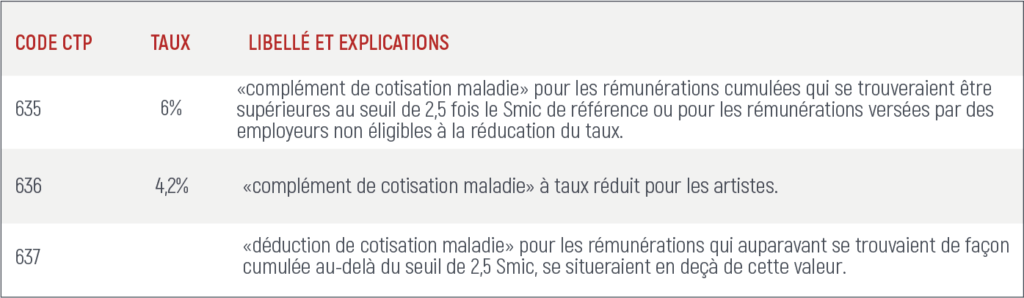

L’ensemble des Codes Types de Personnel (CTP) comprenant ce taux maladie a été mis à jours au 1er janvier 2019 et fait apparaitre les CTP suivants :

Il demeure néanmoins un point qui sera à confirmer par les services de l’URSSAF :

- L’indication de la rémunération versée aux mandataires ou dirigeants, non éligibles par ailleurs à la réduction FILLON.

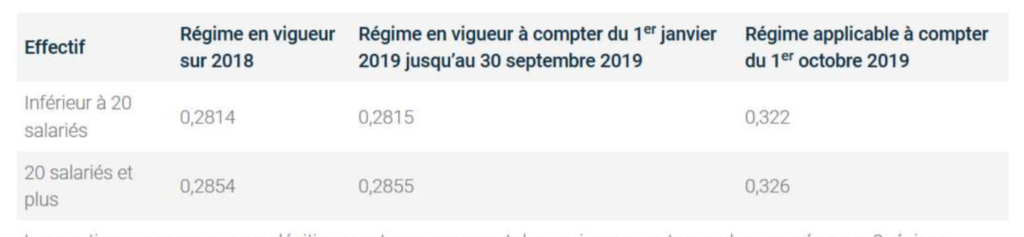

NOUVEAU CALCUL DE LA REDUCTION DE COTISATIONS (FILLON)

Une réduction « Fillon » à 2 vitesses sur 2019 :

Valeurs taux T et valeur maximale coefficient C

La question que nous pouvons légitimement nous poser est de savoir comment nous devrons gérer ces 2 régimes différents sur une seule et même année civile.

La lecture du projet de loi évoque ceci :

“En 2019, la valeur T mentionnée au troisième alinéa du I de l’article D. 241-7 du code de la sécurité sociale est égale à 0,2815 pour les employeurs soumis au 1° de l’article L. 834-1 du même code et à 0,2855 pour les employeurs soumis au 2° du même article (Remarque : ces coefficients pourront être ajustés à la marge pour tenir compte notamment de la tarification du risque AT/MP en 2019). Elle fait l’objet d’une majoration égale à 0,0405 pour les rémunérations dues pour les périodes courant du 1er octobre au 31 décembre 2019.”

Ce qui pourrait nous laisser penser à un calcul comme suit :

- Application d’un taux T de 0,2815 pour toute l’année 2019 avec une valeur maximale du coefficient C identique;

- Application d’une majoration égale à 0,0405 pour les rémunérations dues pour la période (1er octobre-31 décembre 2019)

Commentaires sur régime applicable du 1er janvier au 30 septembre 2019 :

- Le régime de la réduction FILLON s’étend désormais aux cotisations de retraite complémentaire (soit retraite 4,72% + CEG 1,29% = 6,01%);

- Dans la formule de calcul de la réduction, le taux de la cotisation maladie est pris en compte pour une valeur de 7% (soit un taux de 13% diminué par le CICE/CITS sous forme de réduction de charges patronales de 6%) (article L. 241-2-1 modifié du code de la sécurité sociale)

Commentaire sur régime applicable à compte du 1er octobre 2019 :

- Le régime de la réduction FILLON s’étend désormais aux cotisations de retraite complémentaire (soit retraite 4,72% + CEG 1,29% = 6,01%) et aux cotisations chômage (hors AGS) soit 4,05%;

- Dans la formule de calcul de la réduction, le taux de la cotisation maladie est pris en compte pour une valeur de 7% (soit un taux de 13% diminué par le CICE/CITS sous forme de réduction de charges patronales de 6%)

À noter également un nouveau régime pour l’exonération LODEOM.

EXONERATION DES COTISATIONS ET IMPOTS DES HEURES SUPPLEMENTAIRES/COMPLEMENTAIRES

Quelles sont les heures concernées ?

Heures supplémentaires :

- Les heures réalisées au-delà de la durée légale ou considérée comme équivalente,

- Les rémunérations versées aux salariés ayant conclu une convention de forfait annuel en heures, au titre des heures effectuées au-delà de 1607 heures;

- Les rémunérations versées, au titre des heures supplémentaires, dans le cadre d’une organisation du temps de travail, sur une durée supérieure à la semaine, mais à l’exception des heures effectuées en-deçà de 1607 heures lorsque la durée annuelle fixée par l’accord mentionné à cet article est inférieure à ce niveau;

- Les heures supplémentaires réalisées par les salariés en contrat à temps partiel pour ” des besoins de la vie personnelle” (article L. 3123-2 du code du travail);

- La majoration de rémunération versée aux salariés sous convention de forfait annuel en jours, en contrepartie de la renonciation par les salariés, au-delà du plafond de 218 jours;

- Les rémunérations versées aux salariés des particuliers-employeurs, au titre des heures supplémentaires réalisées;

- Les rémunérations versées aux assistants maternels au titre des heures supplémentaires qu’ils accomplissent au-delà d’une durée hebdomadaire de 45 heures.

Heures complémentaires :

- Les rémunérations versées aux salariés sous contrat à temps partiel;

- Les rémunérations versées aux assistants maternels au titre des heures complémentaires accomplies au sens de la CCN qui leur est applicable.

Exonération fiscale :

La loi rétablit l’article 81 quater du CGI permettant l’exonération fiscales des éléments mentionnés aux I et III de l’article L.241-17 du code de la sécurité sociale.

En conséquence, bénéficient d’une exonération d’impôt sur le revenu :

- Les heures supplémentaires éligibles

- Les heures complémentaires éligibles

- Dans la limite d’une valeur annuelle de 5.000 €/an

Cette exonération fiscale est toutefois accordée sous réserve que les HS/HC ne substituent pas à d’autres éléments de rémunération, à moins qu’un délai de 12 mois ne se soit écoulé entre le dernier versement de l’élément de rémunération en tout ou partie supprimé et le premier versement des HS/HC concernées.

Cette exonération fiscale s’applique aux rémunérations versées à raison des HS/HC réalisées à compter du 1er janvier 2019. Elle n’est donc pas applicable aux HS/HC qui auraient été réalisées en décembre 2018 mais rémunérées en 2019.

Les HS/HC exonérées seront donc exclues de l’assiette du prélèvement à la source mais le montant de leur rémunération continuera à être pris en compte pour la détermination du revenu fiscal de référence.

Exonération sociale :

Le régime de réduction des cotisations salariales, désormais fixé par la LFSS pour 2019 dans son article 7 est applicable dès le 1er janvier 2019.

Cette exonération ne s’appliquera qu’aux HS/HC réalisées à compter de janvier 2019 (et non celles qui réalisées en décembre 2018 seraient rémunérées en janvier 2019)

En revanche, les HS/HS restent soumises à CSG/CRDS. Leur code de déclaration URSSAF est le CTP de déduction 003.

FINANCEMENT DE L’APPRENTISSAGE ET DE LA FORMATION PROFESSIONNELLE

Il y aura de fait deux collectes en 2019, étant toutefois précisé qu’il n’y aura pas de taxe d’apprentissage sur les rémunérations 2019.

Rappel

La loi « Avenir professionnel » du 5 septembre 2018 a réaménagé le financement de la formation professionnelle et de l’apprentissage et confié, à terme, au réseau des URSSAF le recouvrement de la contribution « unique » destinée à leur financement (loi 2018-771 du 5 septembre 2018, art. 37, JO du 6).

La contribution, présentée en affichage comme « unique », aura bien en réalité deux facettes, correspondant à deux financements distincts : une contribution à la formation professionnelle et la taxe d’apprentissage.

Nouvelle configuration du recouvrement et phase de transition

En 2021 au plus tard, le réseau des URSSAF aura la charge du recouvrement de la contribution formation et de la taxe d’apprentissage (hors fraction de 13 % assimilable au hors-quota, qui sera consacrée à des dépenses directes). Une ordonnance, prise au plus tard dans les 18 mois de la promulgation de la loi « Avenir professionnel » organisera ce transfert (loi précitée, art. 41).

Du 1er janvier 2019 au 31 décembre 2020 au plus tard, la collecte sera assurée par les OPCO, opérateurs de compétences (qui prendront le relais des actuels organismes collecteurs). Les modalités de cette période transitoire devraient être précisées par décret (non encore paru).

Double collecte de contribution formation en 2019

Contributions dues sur les rémunérations 2018. Le 28 février 2019, la participation formation et la taxe d’apprentissage dues sur les rémunérations 2018 devront être versées par les employeurs aux organismes collecteurs actuels (OPCA et OCTA), rebaptisés OPCO.

Et celles dues sur les rémunérations 2019 ? Sous réserve d’un décret (à paraître), la note ministérielle confirme que fin 2019 (elle évoque « l’automne »), les OPCO devraient collecter la nouvelle contribution formation due sur les rémunérations 2019. Restera également à régler la question des éventuelles régularisations.

En tout état de cause, les employeurs devront donc penser à provisionner suffisamment pour cette 2e collecte, qui s’ajoutera aux sommes déjà versées pour le 28 février 2019.

En revanche, il n’y aurait pas de taxe d’apprentissage à verser au titre des rémunérations 2019 (loi préc. art. 37-III, C). Bien que cela ne concerne pas directement les entreprises, il faut savoir qu’au plan financier, les dépenses nationales d’apprentissage de 2019 seront financées par la collecte sur les rémunérations de 2018.

En 2020, les sommes dues au titre de la contribution formation et de la taxe d’apprentissage calculées sur les rémunérations 2020 seront versées en 2020, selon un calendrier à fixer par décret.

Ce sera en principe la dernière année de transition, avant la bascule du recouvrement par les URSSAF.

Note du ministère du Travail diffusée le 12 octobre 2018

SAISIE SUR SALAIRE

Barème annuel :

Barème mensuel :

Personnes à charge : Rappel

Selon les conditions légales, article R. 3252-3 du code du travail, sont considérées comme personnes à charge :

- le conjoint, concubin ou partenaire lié par un PACS du salarié, dont les ressources personnelles sont inférieures au RSA pour une personne seule,

- Tout enfant ouvrant droit aux prestations familiales et à la charge effective du débiteur, ou pour lequel le salarié verse une pension alimentaire;

- L’ascendant dont les ressources personnelles sont inférieures au RSA pour une personne seule et qui habite avec le salarié ou auquel ce dernier verse une pension alimentaire.

Quotité insaisissable :

En cas de saisie sur rémunération, l’employeur doit laisser à la disposition du salarié un montant égal à la partie forfaitaire du revenu de solidarité active, ce que l’on dénomme parfois “RSA socle” pour un foyer composé d’une seule personne.

Cette valeur est fixée à 550,93€ au 1er janvier 2019.

SUPPRESSION DU FORFAIT SOCIAL 20% (LOI PACTE

- Sur l’intéressement dans les entreprises de 50 à 249 salariés,

- Sur la participation, l’intéressement et l’abondement dans les entreprises de moins de 50 salariés

- Et sur les ruptures conventionnelles collectives

RECAPITULATIF DE L’ENSEMBLE DES COTISATIONS