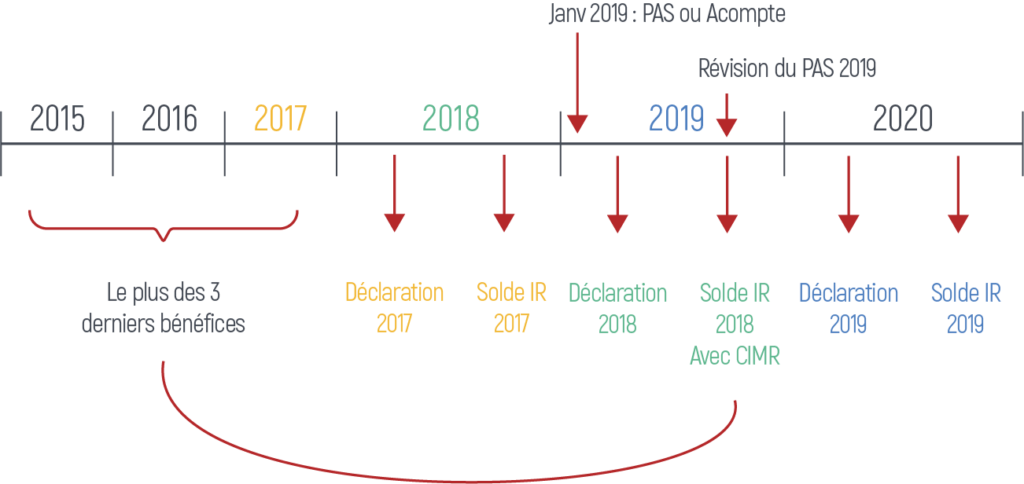

Le prélèvement à la source va être mis en place à partir de Janvier 2019 soit par :

- un prélèvement direct sur le revenu à la fin du mois,

- Un acompte d’impôt le 15 de chaque mois.

Vous pouvez effectuer cette gestion directement sur votre compte personnel impots.gouv.fr.

Les impôts concernés

L’application de la retenue à la source se fait sur :

- Les traitements et salaires

- Les rentes et retraites, indemnités versées par la Sécurité Sociale.

Les versements s’effectuent par acomptes pour :

- Les revenus des autres catégories BIC/BNC/BA,

- Les rémunérations des gérants majoritaires,

- Les pensions alimentaires perçues,

- Les revenus fonciers.

Pour les auto-entrepreneurs, les versements s’effectuent dans les cotisations RSI.

Taux applicable pour le Prélèvement à la Source

Le taux applicable pour le prélèvement à la source est celui de 2017 (déclaration 2018).

Il sera révisé automatiquement après la déclaration de mai 2019 sur les revenus 2018 (en août 2019).

Il peut s’agir :

- D’un taux unique pour le foyer (ou taux individualisé)

- D’un taux neutre (couple ou chacun)

Le choix du taux devait obligatoirement être formulé avant le 15 septembre 2018 (pour 2019). Attention, il peut y avoir un complément à payer !

Par manque d’information (embauche, primo déclarant, …), le taux neutre sera toujours appliqué.

Les acomptes IR/CSG

Les acomptes sont à payer sur 12 mois (vs 10 mois précédemment) ou sur option par trimestre.

Ils sont basés sur votre imposition de 2017, puis sur 2018 après août 2019.

La régularisation s’effectuera en septembre 2020 après la déclaration des revenus 2019 qui devra être faite dans comme d’habitude en mai 2020.

Pour le calcul du taux ou des acomptes, les pensions alimentaires (et PERP) sont déduits du calcul mais pas les crédits d’impôts.

Il est également possible de demande un report (maximum 3 mois) d’échéance (si la modulation est difficile à estimer ou risquée).

La modulation

Si vous êtes soumis au PAS (prélèvement à la source) uniquement sur des salaires, il n’y a pas possibilité de faire varier la base. Le calcul est automatique.

Il est obligatoire de déclarer les évènements de la vie (mariage, naissance) dans les 60 jours : la modification du taux et/ou des acomptes se fait alors automatiquement. Mais attention aux pénalités !

Il est possible de modifier le taux à la hausse : libre et accepté.

Il est également possible de moduler le taux à la baisse s’il y a un écart de plus de 10% et 200€ entre le montant d’impôt estimé par le contribuable et celui calculé avant modulation. Ceci est applicable pour le taux et les acomptes ensemble ou séparément (par exemple : un salarié avec des revenus fonciers).

Les crédits d’impôts

Les crédits d’impôts obtenus en 2017 (N-2) généreront un remboursement exceptionnel de 60% en janvier 2019. Il s’agira de :

- Emploi d’un salarié à domicile,

- Frais de garde d’un enfant de moins de 6 ans,

- Frais d’hébergement dans une EPHAD,

- Investissement locatif (Pinel, Duflot, Scellier)

- Dons aux oeuvres.

La régularisation de cet acompte se fait lors du calcul de l’Impôt sur le revenu final.

Les revenus fonciers

Il est impossible de demander un report (3 mois) des acomptes. Seule une cession totale du revenu foncier entraine la suppression de l’acompte.

La vacante locative ou non paiement des loyers ne peut pas faire supprimer l’acompte. Seule la modulation est possible mais reste risquée (estimation obligatoire de l’ensemble de ses revenus).

L’année blanche

Principe :

Le CIMR sera donc déduit de votre imposition calculée en mai 2019 et correspond dans un ration :

IR 2018 x (Revenus net imposables Hors Exceptionnel / Total des revenus)

Tolérance de 10% ?

Les revenus fonciers de 2018

Une mesure dérogatoire est mise en place :

- Les charges “récurrentes” (assurance, TF, charges copropriétés) seront imputables sur 2018, quelque soit la date de paiement (dispositif anti abus).

- Les charges dites “pilotables” seront déductibles en 2018 en totalité. Attention : la déduction de ces mêmes charges sur 2019 sera limitée à la moyenne des 2 années 2018 et 2019.

- Si il y a déficit foncier sur 2018, il sera alors reportable. Les premiers 10700€ de déficit imputable sur 2018, peuvent compenser un revenu exceptionnel par exemple.

Comment optimiser ?

Si le CIMR n’est pas égal au total de l’impôt dû de 2018 alors il y a un complément à verser. Ce complément peut être remboursé si le montant de l’impôt dû au titre 2019 est au moins égal à celui dû au titre de 2018. Le remboursement s’effectuera en 2020. Attention toutefois au dispositif anti abus.

Les réductions ou crédits d’impôts obtenus sur 2018 seront remboursés si l’IR est négatif (aout 2019).

Il y a peu d’intérêt donc, de faire baisser vos BIC ou BNC en 2018 ! Au contraire, misez sur les largesses du gouvernement.

En tant qu’Expert, Pôle Sud vous conseil sur le Prélèvement à la source, n’hésitez pas à revenir vers nous pour de plus amples informations !